2024.12.05

エンベデッド・インシュアランス(組み込み型保険)の動向と展望

保険会社成長のカギは“リスク起点でサービスを束ねたエコシステム構築”

関 貴裕

近年注目を集めるエンベデッド・インシュアランス(組み込み型保険)。顧客の購買行動のオンライン化、顧客体験への注目、API・インシュアテックの進展などを背景に、日本国内でも徐々に広がりを見せている。

本稿では、日本国内でも徐々に広がりを見せているエンベデッド・インシュアランスの動向とその展望を押さえたうえで、今後保険会社がエンベデッド・インシュアランスをどのように推進していくべきかを紹介する。

*本内容は以下動画でもご覧いただけます。

注目が集まる「エンベデッド・インシュアランス」

はじめにエンベデッド・インシュアランスについて簡単に解説する。エンベデッド・インシュアランスは非金融事業者が提供する商品やサービスに対し、保険を組み込んで提供する販売手法だ。損害保険は、従来から顧客の購買行動と近いところで販売するモデルが続けられてきたが、顧客の購買行動がオンライン化する中で、保険も同じくオンライン上で購買導線に組み込んで提供するといったケースが挙げられる。

エンベデッド・インシュアランスは保険業界における重要トレンドと言われており、各社で取り組みが活発化しているが、どのように推進するかで今後の競争優位性に影響を与える可能性がある。

個人分野の損害保険の動向と今後の展望

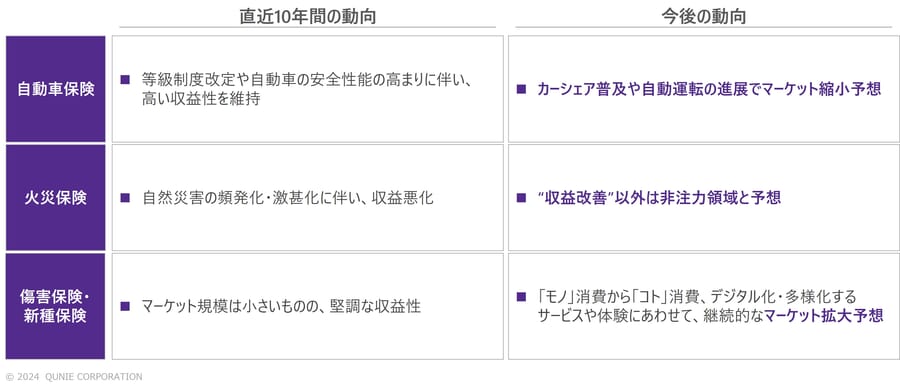

エンベデッド・インシュアランスの取り組みが重要視される背景を紐解くために、まずは個人分野の損害保険の動向と今後の展望を見ていこう。図1は自動車保険、火災保険、傷害・新種保険という種目別に、直近10年間の動向および今後予想される動向をまとめたものだ(図1)。

図1:個人分野での損害保険の動向

以下、種目別の動向について解説する。

自動車保険

この1~2年は物価上昇や“リベンジドライブ”の影響等により収益性低下が見られるものの、直近10 年という単位で見ると等級制度改定やその後の継続的な値上げ、さらに自動車の安全性能が高まってきたことに伴い高い収益性を維持してきた。ただ今後に関しては、自家用乗用車の世帯あたり保有台数は減少傾向が続いている一方で、カーシェアリングサービスは広がっていること、さらには自動運転に関する技術の進展なども見据えると、個人分野の自動車保険マーケットは縮小が予想される。

火災保険

直近10年は自然災害の頻発化・激甚化に伴い多くの保険金支払いが生じたことから、保険会社の収益は悪化した。保険料率は繰り返し引き上げられているものの、長期契約の保険料は契約日の水準が満期まで適用されるため、過去に契約した長期契約は構造的に赤字の状態である。このことからも火災保険の収益性は引き続き低調であることが想定され、今後に関しては、引受基準の厳格化といった直接的に収益改善に資する取り組みへ傾注せざるを得ない状況が続くと考えられる。

傷害・新種保険

傷害・新種保険は前述の自動車保険、火災保険と比べるとマーケット規模はまだ小さいが、直近10年の実績としては堅調な収益性を確保してきた。傷害保険はコロナ禍の旅行機会減少に伴い、収入保険料は減少したものの、旅行保険を除くとトップラインは横ばい、損害率低下により、収支は安定している。新種保険はペット保険の増加や自転車保険義務化等の影響もあり、直近10年でトップライン、ボトムラインともに大きく伸長してきた。近年「モノ消費からコト消費へ」と言われて久しく、デジタル化や次々と生まれる新しいサービスや体験などにあわせて新たな保険も生まれていくという意味で、今後この傷害・新種保険は継続的な拡大が期待できる。個人分野の損害保険マーケットの成長ドライバーになるだろう。

ただし堅調な収益性がある傷害・新種保険にも課題がある。それは「事業費率」で、特に営業費・一般管理費の比率が高い傾向がある。この原因のひとつとして、元々マーケット規模が小さかったためにシステム化が進まなかったことが考えられる。つまり傷害・新種保険の収益性を高めるためにはデジタル化やシステム対応を進め、効率的な募集とコスト削減を実現する必要がある。

ここでカギとなるのがエンベデッド・インシュアランスだ。デジタル化した消費行動に保険を組み込んで提供していくエンベデッド・インシュアランスこそが、トップラインを増やすうえでも、ボトムラインの事業効率を高めるうえでも非常に有効になってくるだろう。

エンベデッド・インシュアランスの3類型

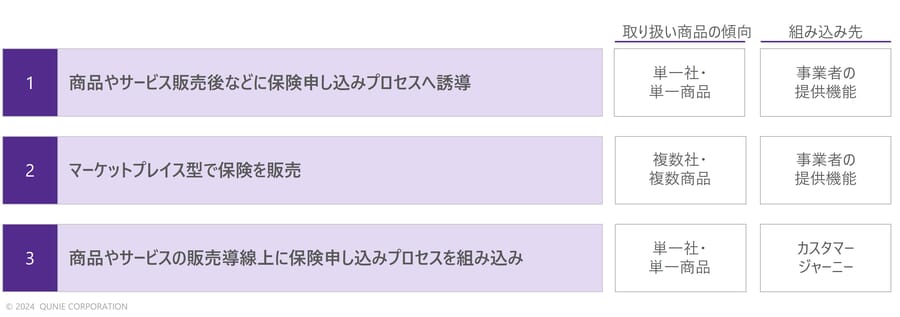

現在クニエではエンベデッド・インシュアランスは大きく3つに分類できると考えている。取り扱い商品が単一なのか複数なのか、そして保険が何に組み込まれているのかという観点で3つの類型に分類したのが図2だ。

図2:組み込み型保険の3類型

以降、具体例を用いながら説明しよう。

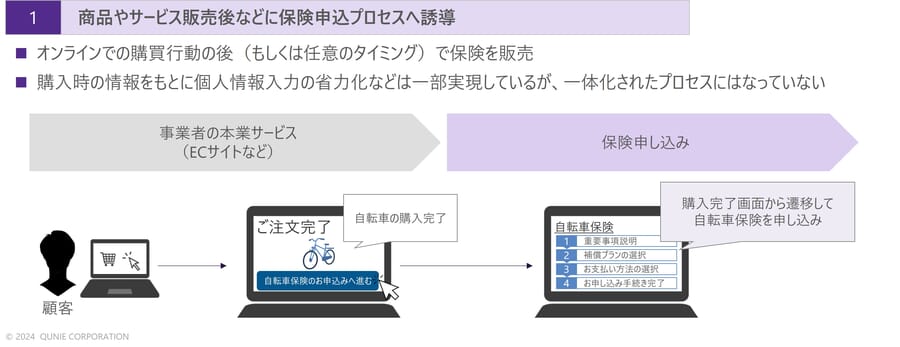

1. 商品やサービスの販売後に保険の申し込みプロセスへ誘導

1つ目は顧客の購買行動と近いところで損害保険を販売するといった、従来からの主流モデルをオンライン上で行うものだ。オンライン上で自転車を購入するケースを例に挙げて説明しよう。まず顧客が事業者のECサイトで商品を購入し、注文が完了した後に自転車保険の申し込みに進むといったフローが提供される。これによりECサイトで入力した個人情報がそのまま保険の申し込み画面にも引き継がれ、入力を省略できるなど顧客へのメリットがある。ただし購入完了後の追加ステップとなるためプロセスとしては分断されており、商品購入と保険申し込みが一体化してないというのがこの類型の特徴だ。

図3:商品やサービスの販売後に保険の申し込みプロセスへ誘導

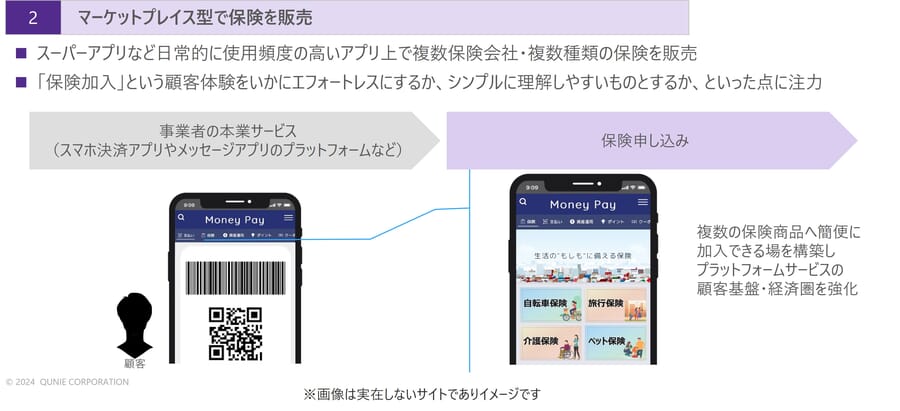

2. マーケットプレイス型で保険を販売

2つ目は、いわゆるスーパーアプリなどと言われる日常的に使用頻度の高いアプリ上で複数の保険商品を売っていくマーケットプレイス型である(図4)。スマホ決済アプリを例に挙げると、メインの機能は決済だが、同時にポイントを獲得したりクーポンを管理できたり、関連するさまざまな機能を備えている。その1つとして保険もラインナップされており、アプリ内で自転車保険やペット保険などさまざまな保険が販売されていて、手軽に加入できる場が提供されている。日常的に使うスマホアプリから保険の申し込みが簡便かつ気軽にでき、複数の保険商品を幅広に扱っている点がポイントとなる。その一方、顧客の購買行動と直接的に紐づいているものではないという特徴もあると言える。

図4:マーケットプレイス型で保険を販売

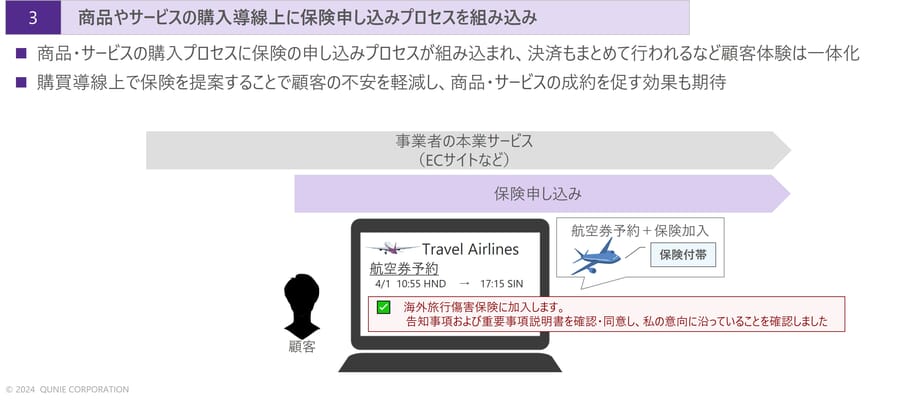

3. 商品やサービスの購買導線上に保険申し込みプロセスを組み込む

例えば航空券の予約サイトにおいて、購買の導線上に「海外旅行保険申し込み」の案内がチェックボックスのような形で入っており、航空券の予約と一緒に保険の申し込みもできるのが3番目の類型だ。保険の申し込みプロセスが購買導線に自然に溶け込んでいるため、商品購入と分断されることなく簡易かつ効率的に保険加入を促せる。さらに保険があることで顧客の不安を軽減しながらサービスや物品そのものの購入を促すことができるなど、事業者側の本業サービスに対してもポジティブな効果が期待できる(図5)。

図5:商品やサービスの購買導線上に保険申し込みプロセスを組み込む

エンベデッド・インシュアランスにおける今後の進展

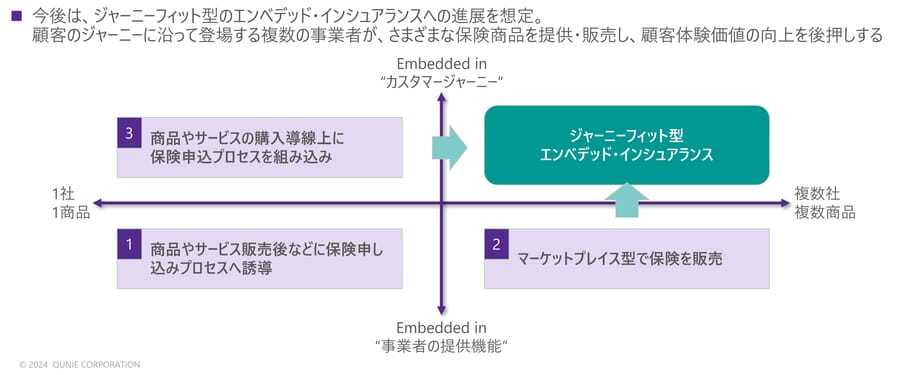

先述した3類型をふまえてエンベデッド・インシュアランスの進展の方向性を考えていく。3類型をプロットしたのが図6だ。横軸には取り扱い商品の傾向が単一なのか複数なのか、縦軸は保険の申し込みプロセスが何に組み込まれているかを表している。

図6:エンベデッド・インシュアランスの進展の方向性

エンベデッド・インシュアランスの3類型のうち、1番目の類型として紹介したのが左下だ。1つの保険商品販売プロセスが事業者の提供機能として組み込まれているというところから始まり、2番目の類型であるマーケットプレイス型での複数種類の保険販売、そして3番目に紹介した購買導線上に保険申し込みプロセスを組み込む形へそれぞれ変遷してきた。

その上で今後エンベデッド・インシュアランスは、右上のホワイトスペースのところへ進展していくものと考える。右上に「ジャーニーフィット型エンベデッド・インシュアランス」と記載したが、これは顧客のジャーニーに合わせて複数の事業者がさまざまな保険商品を販売し、顧客のジャーニー上の体験の充実、価値の向上を後押ししていくという新しいエンベデッド・インシュアランスのあり方をイメージしている。

このジャーニーフィット型エンベデッド・インシュアランスについて、旅行に係るジャーニーに対して保険を提供する例を用いて解説しよう。旅行と一口に言っても顧客は自宅からさまざまな交通手段で移動して、あるスポットについてからまた別のスポットに移動し、ホテルに宿泊する、アクティビティに参加するなど、顧客の行動は多岐に渡る。

従来型のエンベデッド・インシュアランスにおいては、顧客が利用するサービスの提供事業者それぞれが保険を提供する。これは顧客にとってみると各サービスおよび保険はあくまで旅行に係るジャーニーの一部分に対してだけ支援を受けられる状態で、顧客自身が各サービスをつなぎ合わせて旅行のジャーニー全体を作る必要がある状態と言える。つまり従来型のエンベデッド・インシュアランスが提供している価値はあくまで顧客の“行動の一部”に対する支援にとどまっている。

一方ジャーニーフィット型エンベデッド・インシュアランスにおいては、各事業者のサービスを束ねるプラットフォームを介して顧客の“一連の行動”に対する価値提供(行動支援)を行うことを目指す。顧客の一連の行動を捉えるためには保険も含めたさまざまなサービスが束ねられたプラットフォームやエコシステムの構築が必要である。顧客はこのプラットフォームを通じてシームレスにジャーニーを形成でき、一方で事業者は横断的に捉えたカスタマージャーニーから、顧客が必要とする補償を必要なタイミングで、複数の損保商品や少額短期保険商品を組み合わせながら提供できる。

保険会社が担う役割/キーワードは「リスク起点」と「エコシステム」

ジャーニーフィット型エンベデッド・インシュアランスにおいては、カスタマージャーニーを横断的に捉えられるプラットフォームを通じた保険の提供により顧客の一連の行動に対する価値提供・行動支援に繋がると述べた。このような状況のもと、今後顧客から保険会社に求められる役割は、リスクを起点に各サービスを束ねた、顧客視点でのカスタマージャーニー形成の支援であると考える。

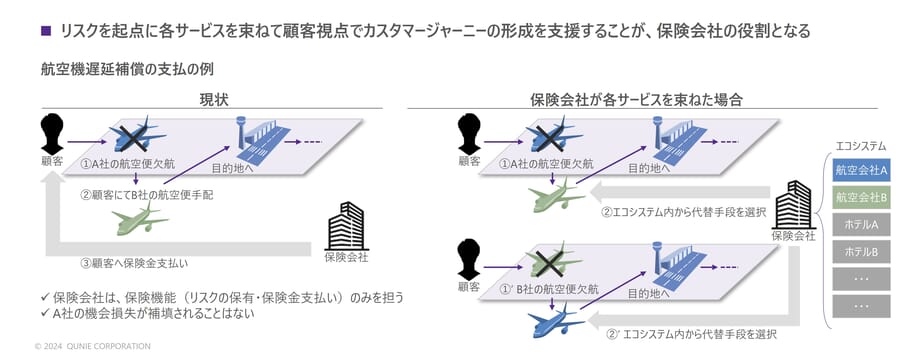

具体的なケースを見ていこう。図7は航空便が遅延・欠航してしまった際の補償を提供する航空機遅延補償を想定したものだ。

図7:保険会社が各サービスを束ねて顧客視点でカスタマージャーニーの形成を支援(例)

図の左側の現状においては、例えばA社の航空便が欠航した際に顧客は別の手段で目的地に行く必要があるため、顧客自身で別の便を手配して目的地に辿り着く。この際の費用や損失は、保険金という形で保険会社から顧客に支払われる。この場合、顧客は再手配の手間をかけて結果的に目的地には到着できるが、航空会社A社から見ると単なる機会損失という結果になる。

次に同じケースを図の右側、「保険会社が各サービスを束ねた場合」で考える。この場合、保険会社が航空会社AやBを含む各サービスを束ねてエコシステムを構築しているため、仮にA社の航空便が欠航した際に保険会社はエコシステムの中から代替手段としてB社の航空便を提供し、顧客は再手配の手間を低減しながら無事に目的地まで辿り着ける。今回の例では航空会社Bが代替手段を提供したが、逆にB社の航空便が欠航した際にはA社の航空便を手配するなど、実質的にエコシステム内企業間での相互送客が可能になる。このように保険会社が柔軟に代替手段を提案できるエコシステムを形成することで、自社のみならず顧客や関係企業すべてがメリットを享受できる環境になるだろう。

おわりに

以上、エンベデッド・インシュアランスの今後について述べてきた。さらに踏み込んだユースケースとして、このようなプラットフォームは地域経済の活性化にも寄与する可能性を秘めている。

例えば、キャンセル保険に加入した顧客がアクティビティをキャンセルした場合、保険会社がキャンセル費用を金銭で補填することが通例だったが、地域企業の提供するサービスをエコシステムとして保険会社が束ねることで金銭補填に代えて、別日に利用できる地域の他のアクティビティへの誘導・送客の提案も可能になる。このように、顧客の損失に対してエコシステム内の企業が別のサービスを提供することで、顧客への提供価値を維持しつつ地域経済の循環・活性化にもつながる。特に地域社会において、保険会社にはこうした多くの役割やビジネスチャンスがあるのではないかと考えている。

本稿がエンベデッド・インシュアランスの理解に役立ち、そして特に保険会社が今後を考える指針の1つとして参考になれば幸甚だ。

あわせて読みたい

-

2023.08.09

300の事例から見えたデータマネタイゼーションの事業創…

【第2回】データマネタイゼーションのビジネスモデル

和田 真洋

- DX

- IoT

- ITマネジメント

- データマネジメント

- 新規事業

- 経営戦略

-

2024.11.18

データドリブン経営に向けた第一歩

データ統合に不可欠なIT部門の推進力

内田 秀雄

- DX

- データマネジメント

- 経営戦略

- 経営管理

-

2023.07.20

生成AIは、経理・財務部門をどう塗り替えるか

【第1回】ChatGPTをはじめとしたLLM(大規模言語モデル)の経理…

桜井 啓斗

- AI

- ファイナンシャルマネジメント

-

2024.07.19

ESGで企業の財務価値を高める

【第1回】ESG×財務の歴史と、今後のESG戦略のアプローチ(前編)

桜井 啓斗

- ESG

- SDGs

- サステナビリティ

- ファイナンシャルマネジメント